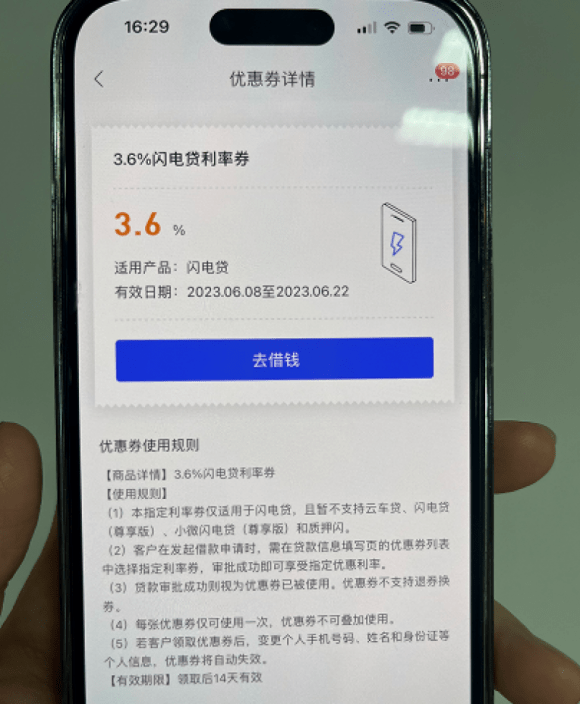

消费贷利率折扣界面

华夏时报(www.chinatimes.NET.cn)记者 付乐 冉学东 北京报道

日前,记者收到了某银行3.6%的消费贷利率优惠券,年初记者还收到了该行低至3.2%的优惠券。当下,大行和股份行消费贷利率不断下调,而民营银行大额存单利率达到了4%。可以看出,大行消费贷利率与民营银行大额存单利率出现了利率差,而这或许正在成为新的“无风险套利”途径。

6月18日,光大银行金融市场部宏观研究员周茂华对《华夏时报》记者表示,如果消费者通过二者套利,存在三个潜在风险,一是期限错配问题,二是大额存单有一定资金门槛。另外,消费贷资金违规使用,可能损害消费者征信。

出现利率差

从去年下半年开始,各家银行持续降低消费贷利率。当下,大行和股份行消费贷利率普遍降到了4%以下。例如,工行个人信用消费贷款“融e借”额度最高可至100万元,年化利率最低3.7%,年限最长为5年;建行快贷年化利率最低3.75%。

相比之下,在19家民营银行中,3年期及以上的大额存单产品收益率基本都在3%以上,5年期在3.5%以上,部分产品达到了4%以上。

记者通过浏览App发现,民营银行大额存单产品入口基本位于界面较为明显的位置。具体来看,截至目前,民营银行大额存单产品均为20万元起存,其中微众银行大额存单期间收益率分别为4.2%、4%和3%;百信银行5年期大额存单利率可至3.7%;新网银行5年期年利率达3.85%;众邦银行5年期年利率为3.65%;民商银行3年期年利率为3.45%;三湘银行3年期最高年利率为3.55%;网商银行3年期年利率为3%;华瑞银行为3.4%。

不难看出,大行消费贷利率和民营银行大额存单利率出现了利率差。

在业内人士看来,经济稳步复苏带动信贷需求,银行希望扩大负债,提升信贷投放能力,增加盈利。在促消费和扩大贷款规模的背景下,银行贷款利率持续下行,出现了消费贷利率低于理财收益率的现象。

然而,在存款利率下调的大背景下,为何民营银行年化利率依然能达到4%以上?

博通咨询金融业资深分析师王蓬博对《华夏时报》记者表示,主要有三个方面原因:首先大额存单产品额度高、周期相对较长;其次,民营银行相对国有大行,对吸储需求更强;最后,民营银行竞争力相对国有大行较弱,从品牌知名度上和综合服务能力等方面来看有一定差距,需要提高利率吸引客户。

周茂华也表示,大额存单属于特殊存款的一种。和其他银行相比,我国民营银行兴起较晚,在品牌、客户基础、信任度、融资渠道等方面与大行存在一定差距。且民营银行没有线下网店,揽储难度相对较大,融资成本高,因此保持了较高的大额存单利率。

套利不可行

上述现象是否会存在一定套利空间?

“有心人”从国有大行和股份行获取低息消费贷,再拿去购买收益率更高的民营银行理财产品,导致资金空转。

记者做了一个测算,以某大行20万元消费贷的借款额度为例,按照年利率3.7%,贷款时长五年,等额本息的还款方式计算,累计支付利息为19377.37元。

而民营银行五年期大额存单,以20万元起存为例,年利率为4%,五年收益约为4万元,两者相差超两万元。

然而,实操层面是否可行呢?

“利用两者套利,一方面存在期限错配问题,另一方面消费贷资金违规使用,可能损害消费者征信。”周茂华表示。

“套利并不容易实现。”王蓬博也表示,长期来看,大额存单利率是往下走的,套利空间其实也在不断压缩。

走访的过程中,多位国有大行信贷经理对记者表示,消费贷资金只能用于个人消费,比如房屋装修、日常消费等,不得流向楼市及其他投资理财市场,一经发现,会收回所有贷款额度,并要求立马偿还借款,该行为也会被纳入征信系统,很长一段时间不可再申请贷款。

此外,无论低息贷款,还是高收益理财产品,其申请通过都存在一定门槛。“银行会把低利率放给最优质的客户,不是每个人都能申请到。”某大行信贷经理表示。

与此同时,民营银行的高收益率大额存单也并不能够随意购买,可谓“一单难求”。“短期内,大额存单都不好买,要排队较长时间,主要是有没有人转让。”某民营银行理财经理表示,存款利率不断下降,因此大额存单异常抢手,很多民营银行的大额存单很早就被抢空了。

例如,微众银行APP显示“暂无转让存单”,三湘银行一年期和三年期大额存单均显示“已售罄”。有网友在社交平台分享了购买大额存单的经历,“微众银行的大额存单产品从4月4日开始排队,11月30日才排到,耗时8个月”“网商银行3.35%的产品自2022年12月就很难买到了”。